Dos bonos se amortizan en la misma fecha, dentro de 3 años. Ambos bonos se pueden adquirir hoy a la par: el bono A por 10.000 € y el bono B por 15.000 €. Ambos proporcionan un cupón anual, el bono A del 5,0% y el bono B del 6,0%. El bono A tiene una prima de amortización de 900 €. Se pide calcular la TIR de un bono cupón cero a tres años que se adquiera en la misma fecha que los otros dos bonos.

viernes, 4 de mayo de 2012

Bonos que compensan cupón en euros

Reinversión de los cupones de un Bono

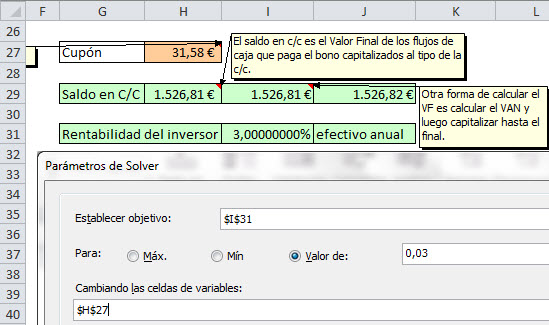

Un bono se emite en el mercado primario por 980 €. El bono es de 1.000 € nominales y proporciona un cupón de C € anuales durante 15 años, amortizándose por el nominal. Un inversor que adquiere el bono ingresa todos los cupones en una cuenta corriente bancaria que proporciona una rentabilidad del 1,50% efectivo anual. Si el inversor obtiene una rentabilidad del 3,0% efectivo anual durante los 15 años por sus 980 €, determinar el importe del cupón.

Tipo Forward implícito

En el mercado están disponibles los siguientes bonos: • Bono A: Letra del tesoro de duración un año y precio de adquisición 933,0 €. • Bono B: Bono cupón explícito del 7,0% y duración 2 años que se adquiere con un descuento del 2,0% sobre el nominal. Determinar el tipo de interés forward implícito para el periodo que se inicia en t=1 y finaliza en t=2 años.

miércoles, 2 de mayo de 2012

Valoración con la ETTI

En el mercado cotizan los siguientes bonos:

* El bono A es un Bono Cupón Cero con vencimiento a un año y TIR del 5,0%.

* El bono B es un Bono Cupón Cero a dos años y TIR del 6,0%.

* El bono C es un Bono Cupón Explícito del 3,0% anual a 3 años, que se adquiere por 905,0 € y se amortiza por el nominal que es de 1.000 €.

* El bono D es un Bono Cupón Cero a 4 años y TIR del 7,0%.

Determinar la TIR de un Bono Cupón Explícito del 8,0% anual a 4 años.

miércoles, 18 de abril de 2012

Leasing pre trimestral con VR=a más IVA

Deseamos disponer de una maquinaria mediante una operación de leasing. El principal es de 900.000 €, se financia a 3 años mediante pagos trimestrales prepagables y el valor residual supone una trimestralidad más. El tipo de interés nominal anual pactado es del 5,40%. Nos aplican un IVA del 21%. Calcular el importe que hemos de pagar por una cuota trimestral.

En las operaciones de leasing el cliente ha de pagar periódicamente el término amortizativo más el IVA vigente en ese momento. En el lenguaje habitual al importe total se le conoce como 'cuota' que puede ser mensual, trimestral o con la periodicidad que se hubiera pactado.

Inicialmente el IVA general en España se fijó en el 16%, posteriormente pasó al 18% y en mayo de 2013 subió al 21%.

Capital vivo conocido otro

De un préstamo francés sabemos que se contrató a un plazo de n trimestres, a un tipo fijo del 8,0% TIN. El capital vivo al final del trimestre 37 es de 659.000 €, y la trimestralidad es de 15.063,21 €. Calcular el capital vivo al final del trimestre 120.

Veamos cómo despejar n. El resultado de n es 105 trimestres a los que se han de sumar los 37 trimestres ya transcurridos.

Mensualidad de un francés renegociado

Se concede un préstamo francés a 25 años, por importe de 700.000 €, a un TIN del 6,30%, con pagos mensuales. Transcurridos 50 meses se renegocian las condicioes del contrato. En lo sucesivo se aplicará un tanto efectivo anual del 5,0%, y se acortará la duración total del préstamo en 20 meses. Calcular la nueva mensualidad que surge después de la renegociación.

Variable con AA

Se contrata un préstamo de principal 637.000 €, a tipo variable (Euribor+0,40%) con revisión anual y una duración de 19 años. Los dos primeros años el Euribor ha resultado ser del 5% y 6% respectivamente. El prestatario realizó una amortización anticipada de 87.000 € al final del mes 15, sin coste y sin reducir la duración total del préstamo. Calcular la mensualidad del mes 16.

Variable con carencia

Un préstamo se contrató con las siguientes características: Principal: 640.000 €. Duración: 26 años, con pagos mensuales. Tipo variable: Euribor + 0,70% con revisión anual. Han transcurrido tres años, y los Euribor han sido: 2,70%, 2,90% y 3,40% para los años 1, 2 y 3 respectivamente. Para el próximo año se anuncia un Euribor del 4,40%. Considerar todos los tantos como TIN. Los dos primeros años fueron de carencia, donde se pagaban unicamente los intereses. Calcular la próxima mensualidad.

Como los dos primeros años son de carencia, donde se pagan los intereses devengados cada mes, el capital vivo al final del mes 24 es igual al principal del préstamo.

C24=Co

Esto supone que los datos sobre el Euribor de los dos primeros años no se necesite para nada.

Los dos primeros años son de carencia, esto supone que el capital vivo C24 es el mismo que el principal del préstamo Co=640.000 €.

El tercer año tenemos un préstamo a tipo variable del 4,10%/12 efectivo mensual, durante 312-24 meses que son los que quedan hasta su amortización total. Podemos calcular la mensualidad que se paga durante el tercer año, que resulta ser a=3.495,54 €. Si no variara el tipo de interés, la mensualidad a se seguiría pagando hasta el final.

Estamos en t=36 y si quiero obtener C36, que es el capital vivo en ese momento, he de calcular el valor actual de lo que me queda por pagar. Si el tipo de interés no cambiara seguiría pagando a=3.495,54 €/mes durante 312-36=276 meses, que son los que quedan. De esta forma obtengo que C36=623.995,02 €.

Ahora, en t=36, me informan sobre el nuevo tipo de interés que será 5,10%/12 efectivo mensual. En este momento ya puedo calcular cuál será la nueva mensualidad para el cuarto año a' y que continuaría siendo constante hasta el final de la vida del préstamo si el tipo de interés no variara.

Para calcular a' lo que hacemos es plantear la equivalencia financiera, de forma que igualamos el capital vivo en ese momento C36 con el valor actual de la renta formada por esa nueva mensualidad a' actualizada al nuevo tipo de interés, durante los 276 meses restantes.

Préstamo a tipo variable

Un préstamo a tipo variable (Euribor+0,21%) con revisión anual, se contrata a 7 años, por 856.000 €. El Euribor durante los 2 primeros años ha sido del 7,60%, durante los 2 siguientes del 2,20%, y durante los 3 restantes del 5,10%. Calcular el importe de la mensualidad del mes 38.

El tanto mensual i12 se calcula dividiendo el Euribor+Diferencial entre 12, ya que éste se considera un tanto nominal anual. Ya sabemos que i12 = j12/12.

Amortizaciones anticipadas periódicas

Un préstamo francés de 1.500.000 €, a 6 años, con términos trimestrales se pacta al 8% TIN. El banco nos permite efectuar amortizaciónes anticipadas sin cobrarnos ninguna comisión. Las aportaciones adicionales que realicemos reducirán la trimestralidad y no alterarán la duración total del préstamo. Calcular la última trimestralidad si decidimos amortizar anticipadamente 14.000 € al final del segundo trimestre de cada año.

Capital vivo de un periodo

Un préstamo de principal 300.000 €, que se contrató al 9% nominal anual, debe reembolsarse mediante n entregas semestrales constantes (a). El capital vivo del semestre n-5 asciende a 101.245,35 €. Calcular a.

Inmueble con dos hipotecas

Un inmueble de precio P se financia en un 75% mediante el pago de dos préstamos A y B. El préstamo A supone pagos de 900 € al trimestre durante 20 años, abonándose la primera cuantía al trimestre de firmado el contrato. El préstamo B supone 30 pagos semestrales de 32.000 €, abonándose la primera cuantía junto con la décima trimestralidad de 900 €. El tipo de interés para ambos préstamos es del 12,0% efectivo anual. Calcular el precio del inmueble.

Suscribirse a:

Entradas (Atom)