Día de vencimiento

- Fecha en la que finaliza el contrato de opciones. Todas las opciones tienen una fecha de vencimiento, pasada la cual dejan de existir y no tienen ningún valor.

- Cuanto más tiempo quede para el vencimiento más valor tienen las opciones.

- Ejemplo. Telefónica cotiza a 18 euros las opciones call de Telefónica con precio de ejercicio 20 euros y vencimiento al día siguiente no tienen casi ningún valor, ya que es muy difícil, aunque no totalmente imposible, que Telefónica suba de 18 a 20 euros en un día. Sin embargo, si la fecha de vencimiento de esa opción es dentro de 1 año su valor aumenta mucho, ya que es mucho más probable que Telefónica suba de 18 a 20 euros en 1 año.

Precio de ejercicio

- Strike

- Es el precio que fijado en el contrato para realizar la compraventa en la fecha de vencimiento

- Es el precio al que el comprador de una opción puede comprar (caso de haber adquirido una opción call) o vender (si hubiera adquirido una opción put) el Activo Subyacente.

- El vendedor de la opción se obliga, respectivamente, a vender o comprar, en caso de que el comprador ejerza el derecho.

- A las Opciones con un mismo Precio de Ejercicio y el mismo Vencimiento se les denomina serie.

Activo subyacente

- Es el activo al que está referenciada la opción.

- En las opciones sobre el IBEX 35 el activo subyacente es una cartera representativa del índice IBEX 35 en la misma proporción con la que cada acción participa en el índice.

- En las opciones sobre acciones de Telefónica el activo subyacente es la acción de Telefónica.

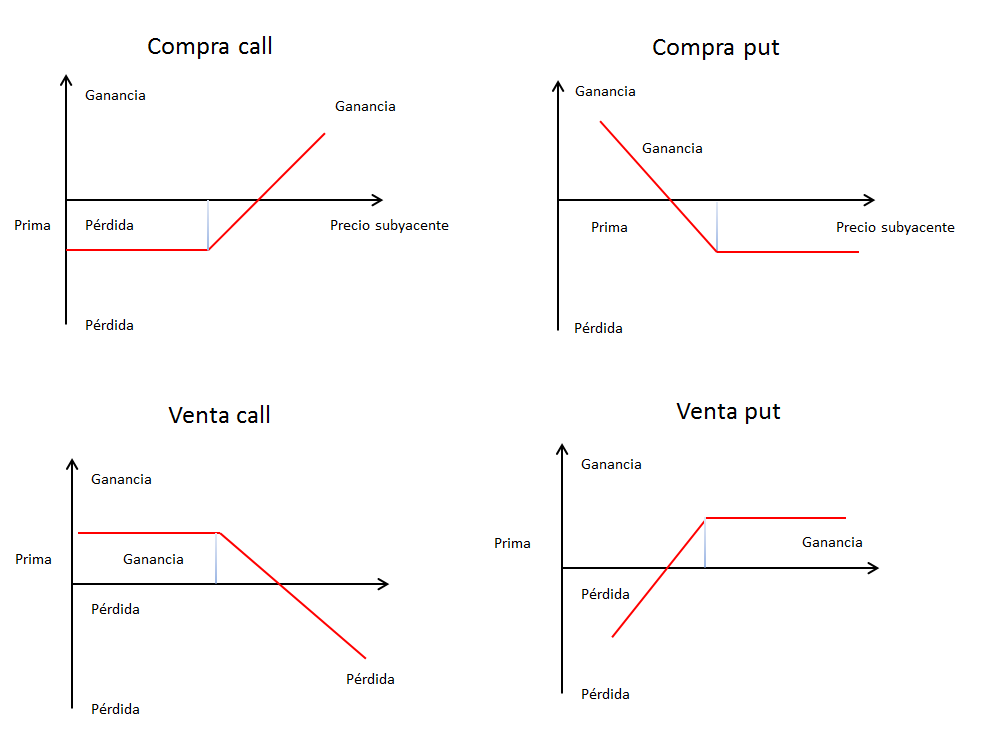

Prima

- La Prima es la cantidad de dinero que el comprador de una Opción paga por adquirir el derecho de compra (Opción Call) o de venta (Opción Put).

- Esta misma cantidad de dinero (Prima) es la que recibe el vendedor de la Opción, obligándole a, en caso de ejercicio, vender (en el caso de una Opción Call) o comprar (para una Opción Put) el activo subyacente al precio fijado (Precio de Ejercicio).

- Lo que se negocia en el Mercado de Opciones es la Prima.

- Compradores y vendedores establecen diferentes precios de demanda y oferta de las Opciones, en base a sus expectativas sobre la evolución del precio del activo subyacente.

- Cuando el precio de demanda y oferta coinciden se produce un cruce, es decir, se realiza una operación.

- El comprador paga la prima

- El vendedor cobra la prima

Factores que influyen en el valor de la Prima

• Precio de la acción hoy (Precio del Activo Subyacente).• Precio al que queremos asegurar el precio (Precio de Ejercicio).

• Tiempo durante el que queremos asegurar ese precio (Día de Vencimiento).

• Dividendos que paga la acción durante ese periodo (Dividendos).

• Tipo de interés libre de riesgo que existe en ese momento (Tipo de Interés).

• Las expectativas que tengamos acerca de cuánto y con qué frecuencia va a variar el precio de la acción en el periodo establecido (Volatilidad).